Cuộc chiến thịt heo: Heo ăn chay – Heo ăn chuối “cân sức cân tài”, Masan MEATLife và Dabaco "đuối" về biên lợi nhuận gộp

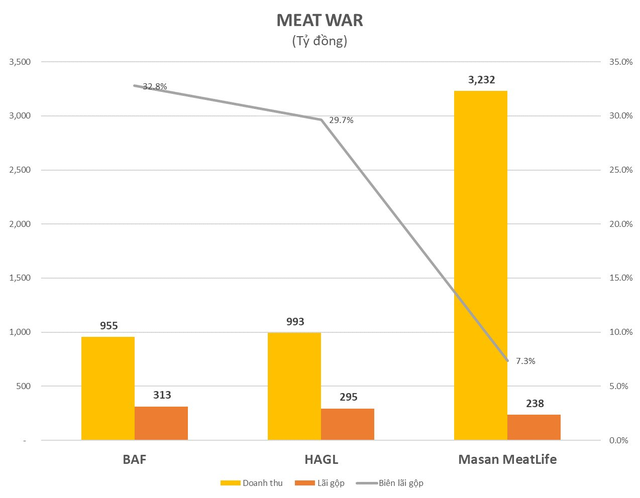

Trên thị trường thịt thương hiệu, doanh thu công ty của Masan Group vẫn vượt trội so với 2 thương hiệu mới nổi khác là "Heo ăn chuối" của Hoàng Anh Gia Lai và "Heo ăn chay" của BAF nhưng biên lợi nhuận gộp thấp hơn hẳn.

Tính đến thời điểm 30/10/2022, hầu hết các doanh nghiệp (DN) kinh doanh mảng heo và thịt heo niêm yết đã công bố BCTC quý 3/2022.

Điểm chung của nhóm ngành này là lợi nhuận bị "ăn mòn" do tình hình giá đầu vào, cụ thể là giá thức ăn chăn nuôi tăng cao. Chưa kể, giá heo biến động trong xu hướng giảm sau khi đạt đỉnh cũng tác động phần lớn đến chỉ số kinh doanh của nhóm chăn nuôi, gồm cả “ông lớn”.

Cuộc chiến thịt heo: Masan MEATLife và Dabaco bị ảnh hưởng nặng

Masan MEATLife (MML) ghi nhận doanh thu thuần quý 3/2022 đạt 1.291 tỷ đồng, chỉ bằng 26% doanh thu thuần cùng kỳ năm trước do đã bán đi mảng thức ăn chăn nuôi.

Dù vậy, trên thị trường thịt thương hiệu, doanh thu công ty của Masan Group vẫn vượt trội so với 2 thương hiệu mới nổi khác là "Heo ăn chuối" của Hoàng Anh Gia Lai và "Heo ăn chay" của BAF.

Đáng chú ý, mặc dù sở hữu lợi thế về chuỗi sản xuất từ trang trại đến hệ thống phân phối nhưng biên lợi nhuận gộp của Masan Meatlife chỉ có 7,3% - thấp hơn rất nhiều so với BAF và HAGL.

Trừ đi các chi phí, MML lỗ trước thuế 98 tỷ đồng và lỗ sau thuế 97 tỷ đồng, trong khi cùng kỳ lãi sau thuế hơn 90 tỷ đồng. Đây là quý lỗ thứ 2 liên tiếp của Công ty trong bối cảnh giá nguyên liệu đầu vào tăng cao và giá thịt heo bán ra giảm xuống.

Luỹ kế 9 tháng, MML lỗ sau thuế 63 tỷ đồng, trong đó, lỗ của cổ đông công ty mẹ là 2,7 tỷ đồng còn 60,7 tỷ đồng là lỗ của cổ đông không kiểm soát.

Tương tự, “ông lớn” Dabaco (DBC) cũng trải qua thêm một quý khó với mảng chăn nuôi, dù rằng doanh thu lợi nhuận Công ty vẫn tăng trưởng nhờ mảng bất động sản.

Theo DBC, quý 3 ngành chăn nuôi heo tiếp tục chịu ảnh hưởng không nhỏ khi chi phí đầu vào tăng mạnh (bao gồm giá nguyên vật liệu, chi phí vận chuyển, logistics...). Do đó, ngành chăn nuôi vẫn còn rất khó khăn, chưa kể dịch bệnh trên đàn gia súc gia cầm tiếp tục diễn biến phức tạp, ảnh hưởng đến việc tái đàn của người dân và doanh nghiệp.

Heo ăn chay – Heo ăn chuối “cân sức cân tài”

Hai “tay chơi” mới trong làng thịt thương hiệu là Hoàng Anh Gia Lai (HAGL) và Nông nghiệp BaF Việt Nam (BAF) đang cho thấy một bức tranh khác tích cực hơn với nguyên nhân được giải thích là nhờ tự chủ được nguồn thức ăn.

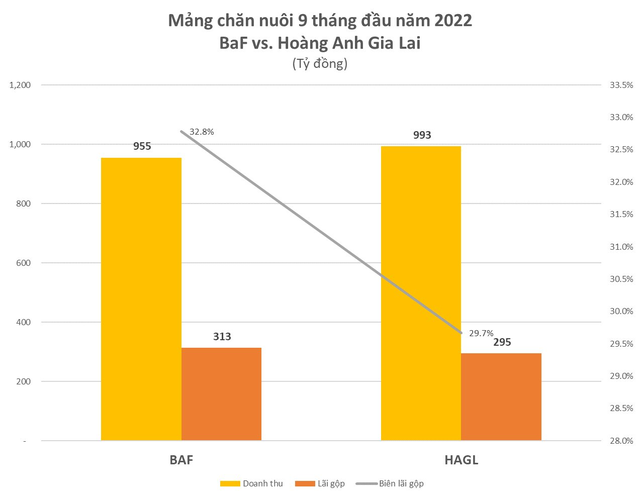

Với doanh thu và lợi nhuận không quá chênh lệch, sau 9 tháng đầu năm, mảng chăn nuôi của BAF và HAGL ghi nhận doanh thu lần lượt là 955 tỷ đồng và 993 tỷ đồng tương đương mỗi ngày đạt 3,5 - 3,7 tỷ đồng doanh thu.

Hiện tại ở mảng này, biên lãi gộp 32,8% của BAF đang cao hơn mức 29,7% của HAGL.

Nói riêng từng doanh nghiệp, trong quý 3/2022, HAGL đạt 1.441 tỷ đồng doanh thu thuần, tăng 160% so với quý 3/2021. Đặc biệt, doanh thu bán heo tăng gần 200% lên mức 540 tỷ đồng. Khấu trừ chi phí, HAGL báo lãi sau thuế quý 3/2022 đạt gần 370 tỷ đồng, gấp 17 lần so với cùng kỳ năm trước.

Lũy kế 9 tháng đầu năm, doanh thu thuần HAGL đạt 3.471 tỷ đồng, tăng 154% và lợi nhuận sau thuế đạt 892 tỷ đồng, gấp 30 lần so với cùng kỳ năm trước. Lãi ròng công ty mẹ đạt 890 tỷ đồng.

Năm 2022, HAGL tuyên bố lấy mảng heo làm mảng chiến lược, cùng với mảng chuối. Trong đó, lợi thế của HAGL trong chăn nuôi không chỉ là diện tích vùng chăn nuôi lớn, mà Tập đoàn còn tận dụng được hàng trăm ngàn ha chuối thải để làm thức ăn (chuối chiếm đâu đó 40% tổng đầu vào công thức thức ăn HAGL độc quyền).

Tháng 8 vừa qua, HAGL cũng chính thức ra mắt thương hiệu Heo ăn chuối Bapi, bày bán tại Hà Nội sau Đà Nẵng và Tp.HCM. Theo lộ trình đến năm 2023, Bapi Hoàng Anh Gia Lai sẽ phát triển 1.000 cửa hàng trên toàn quốc và doanh nghiệp đang tập trung mọi nguồn lực để sớm hoàn thành mục tiêu này. Bên cạnh Heo ăn chuối, HAGL còn nuôi thí điểm Gà ăn chuối đi bộ. Dự kiến trong năm nay, HAGL sẽ ra mắt và bổ sung sản phẩm thịt gà ăn chuối tại các cửa hàng BapiFood.

Cùng ra mắt Heo ăn chay ngay sau thành công của Heo ăn chuối, BAF cũng nhấn mạnh cám chăn nuôi của Công ty hiện nay là cám chay, độc quyền không bán ra bên ngoài.

Theo đó, BAF "thắng lớn" trong quý 3 bất chấp doanh thu giảm mạnh. Cụ thể, lợi nhuận sau thuế quý BAF là 158 tỷ đồng, tăng gấp 3,6 lần so với quý 3/2021. Như vậy, mỗi ngày BAF "bỏ túi" 1,75 tỷ đồng lợi nhuận - tương đương với chỉ số tại HAGL.

Lũy kế 9 tháng đầu năm, doanh thu thuần của BAF đạt 4.890 tỷ đồng, giảm song lợi nhuận sau thuế đạt 286 tỷ đồng, tăng 17% so với cùng kỳ.

Thịt heo BaF và các sản phẩm chế biến như xúc xích, chả giò… đang được bán độc quyền tại chuỗi cửa hàng Siba Food và mô hình xe bán thịt Meat shop. Đến nay, hệ thống có khoảng 60 cửa hàng Siba Food và 250 Meat Shop. Kế hoạch đến 2023 sẽ mở rộng lên 100 cửa hàng Siba Food và 1.000 cửa hàng Meat Shop.

Về thịt trường thịt thương hiệu, ghi nhận tại BCTN của MML, giá trị khoảng hơn 10 tỷ USD và là mảng lớn nhất trong ngành F&B. Với dân số gần 100 triệu người, thu nhập bình quân liên tục cải thiện khiến nhu cầu tiêu thụ thịt sạch, truy xuất được nguồn gốc tại Việt Nam tăng cao. Tuy nhiên, đây là thị trường chưa được chuẩn hóa khi hơn 90% sản phẩm thịt lợn trên thị trường không có thương hiệu. Trong khi đó, người tiêu dùng ngày càng chú trọng đến các sản phẩm có thể truy xuất được nguồn gốc.

Tri Túc

Nhịp sống thị trường