Chứng khoán KIS: Nhà đầu tư không nên "Bắt dao rơi"

Theo Chứng khoán KIS, khi thị trường giảm mạnh nhà đầu tư không nên giải ngân ngay mà nên chờ xuất hiện các tín hiệu đảo chiều. Hành động “bắt đáy”, hay còn gọi vui là “bắt dao rơi” có thể mang lại lợi nhuận lớn nếu thành công, nhưng thực tế cho thấy rủi ro thường vượt xa lợi ích, đặc biệt trong bối cảnh thị trường Việt Nam.

Tại sao không nên "Bắt dao rơi"?

Cụm từ "bắt dao rơi", cách gọi nôm na khác của hành động "bắt đáy", ám chỉ việc nhà đầu tư mua cổ phiếu khi giá giảm mạnh với kỳ vọng giá sẽ nhanh chóng hồi phục. Hành động này đặc biệt phổ biến trong giai đoạn thị trường điều chỉnh. Nhiều nhà đầu tư mới tham gia thị trường thường cho rằng giá cổ phiếu giảm sâu đồng nghĩa với cơ hội mua rẻ. Tuy nhiên, "giá rẻ" không phải lúc nào cũng là giá trị thực và thường dẫn đến những tổn thất nặng nề.

Chứng khoán KIS cho rằng khi thị trường điều chỉnh, thường sẽ trải qua ba giai đoạn chính: (1) giá điều chỉnh, (2) giá tạo đáy, và (3) giá phục hồi. Nhà đầu tư muốn "bắt dao rơi" hay "bắt đáy" thường cố gắng mua cổ phiếu ở giai đoạn (2) - giai đoạn tạo đáy. Tuy nhiên, thực tế cho thấy đa số nhà đầu tư sẽ giải ngân trong giai đoạn (1).

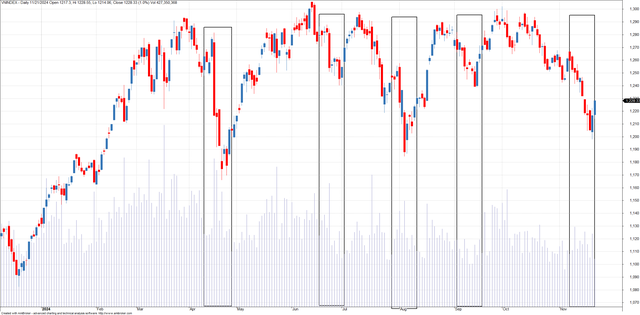

Hình dưới thể hiện chỉ số VN-Index trong năm 2024. Chúng ta dễ dàng nhận thấy khối lượng giao dịch thường tăng đột biến trong giai đoạn điều chỉnh. Trong quá trình tạo đáy, khối lượng cũng có sự gia tăng nhưng không nhiều như giai đoạn điều chỉnh trước đó. Điều này hàm ý rằng nhà đầu tư có xu hướng bắt sai đáy hay giải ngân trước khi thị trường tạo đáy.

Các đáy của chỉ số VN-Index trong năm 2024. Nguồn: KIS tổng hợp

Diễn biến này cũng cho thấy rủi ro lớn nhất khi bắt đáy nằm ở chỗ không có gì đảm bảo giá sẽ hồi phục ngay lập tức. Bên cạnh đó, với thời gian thanh toán T+ tại thị trường Việt Nam, rủi ro càng tăng khi nhà đầu tư không thể bán cổ phiếu ngay lập tức để cắt lỗ. Trong một số trường hợp giá giảm sàn liên tục hoặc mất thanh khoản, tổn thất có thể trở nên không kiểm soát được.

Kiên nhẫn chờ tín hiệu đảo chiều

Thông thường, thị trường chứng khoán khi bước vào chu kỳ điều chỉnh và phục hồi sẽ trải qua ba giai đoạn chính:

Giai đoạn (1) giá điều chỉnh: Thị trường bắt đầu giảm điểm mạnh sau một chu kỳ tăng giá. Lúc này, tâm lý nhà đầu tư thường bi quan và áp lực bán tháo tăng cao.

Giai đoạn (2) tạo đáy: Sau một thời gian giảm điểm, thị trường bước vào giai đoạn tìm điểm cân bằng trước khi phục hồi.

Giai đoạn (3) giá phục hồi: Khi những tín hiệu tích cực xuất hiện, thị trường bắt đầu tăng điểm trở lại.

Quá trình này có thể xuất hiện các mẫu hình dạng chữ V, U hoặc W, với thời gian hình thành đáy kéo dài từ vài ngày đến vài năm. Chính sự khác biệt về thời gian và mức độ dao động giá khiến việc "bắt dao rơi" trở thành một thử thách lớn đối với nhà đầu tư.

KIS khuyến nghị nhà đầu tư nên kiên nhẫn chờ tín hiệu đảo chiều của thị trường.

Chứng khoán KIS khuyến nghị, thay vì bắt đáy trong giai đoạn giá điều chỉnh, nhà đầu tư nên chờ đến giai đoạn giá phục hồi, khi các tín hiệu thị trường đã trở nên rõ ràng hơn. Ở giai đoạn này, rủi ro giảm đi đáng kể, thanh khoản cải thiện, và tâm lý nhà đầu tư tích cực hơn. Đặc biệt, các mức giá xuất hiện trong giai đoạn điều chỉnh cũng thường xuất hiện ở giai đoạn phục hồi, nhưng mức độ rủi ro thấp hơn rất nhiều. Vì thế, quyết định giải ngân ở giai đoạn này sẽ có vị thế tốt hơn với mức rủi ro thấp.

Các sai lầm khi đầu tư trong thị trường giá xuống

Ngoài hành động bắt đáy, Chứng khoán KIS còn nhận thấy một số sai lầm của nhà đầu tư trong thị trường giá xuống như sau:

Mua khi giá kiểm định vùng hỗ trợ. Một số nhà đầu tư dựa vào phân tích kỹ thuật để mua cổ phiếu tại các vùng hỗ trợ, nơi giá có "khả năng" đảo chiều. Tuy nhiên, trong giai đoạn thị trường điều chỉnh, các vùng hỗ trợ này thường không đủ mạnh (bền vững) do tâm lý bi quan. Khả năng giá phá ngưỡng hỗ trợ là khá cao. Nếu giải ngân chỉ dựa trên lý do giá kiểm định ngưỡng hỗ trợ, nhà đầu tư có thể phải chịu những rủi ro không đáng có. Nhà đầu tư chỉ nên mua tại vùng hỗ trợ khi có nhiều tín hiệu đảo chiều xuất hiện tại vùng này. Khi đó, rủi ro sẽ giảm đi đáng kể.

Trung bình giá. Nhiều nhà đầu tư, đặc biệt là những người mới, có xu hướng trung bình giá khi giá cổ phiếu giảm mạnh. Tuy nhiên, nhà đầu tư không biết khi nào xu hướng giảm sẽ kết thúc và mức độ điều chỉnh của giá là bao nhiêu.Việc trung bình giá mà không có kế hoạch cụ thể có thể làm cạn kiệt nguồn lực tài chính, khiến nhà đầu tư không còn khả năng mua thêm khi thị trường thực sự phục hồi. Chứng khoán KIS cho rằng thay vì trung bình giá, nhà đầu tư có thể cân nhắc việc cắt lỗ từ sớm hoặc chỉ mua khi có tín hiệu tạo đáy rõ ràng.

Ánh Dương