Chương trình ngân hàng hỗ trợ TCTD yếu kém sẽ diễn ra như thế nào?

Theo VCSC, ý tưởng chính của chương trình hỗ trợ các tổ chức tín dụng yếu kém (DCI) là để cho các ngân hàng lành mạnh, với các ưu đãi từ NHNN, sẽ hỗ trợ các TCTD yếu kém tạo ra thu nhập để bù đắp lỗ lũy kế.

Đáng chú ý, một trong những nhiệm vụ quan trọng được nêu tại Chỉ thị 01 là triển khai quyết liệt Đề án “Cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2021-2025”; đẩy mạnh công tác xử lý, thu hồi nợ xấu, nợ đã sử dụng dự phòng để xử lý rủi ro, ngăn ngừa, hạn chế tối đa nợ xấu mới phát sinh nhằm bảo đảm tỷ lệ nợ xấu nội bảng ở mức dưới 3%; tập trung triển khai chỉ đạo các cấp có thẩm quyền về việc cơ cấu lại, xử lý các TCTD yếu kém, bảo đảm ổn định tình hình hoạt động và hỗ trợ các TCTD này từng bước phục hồi.

Trước đó, trong năm 2022, kế hoạch xử lý các tổ chức tín dụng yếu kém cũng được đẩy mạnh và là một trong những điểm nổi bật nhất của năm. Đã có 4 ngân hàng là Vietcombank, MB, VPBank, HDBank đã công bố kế hoạch, hoặc cho biết có ý định tham gia vào việc nhận chuyển giao bắt buộc, hỗ trợ các TCTD yếu kém.

Trong báo cáo phân tích mới đây, Công ty Chứng khoán Bản Việt (VCSC) cho rằng, Vietcombank sẽ hỗ trợ CBBank, MB hỗ trợ Ocean Bank, VPBank hỗ trợ GPBank và HDBank hỗ trợ ngân hàng Đông Á (DAB).

Theo cách hiểu của VCSC, ý tưởng chính của chương trình hỗ trợ các tổ chức tín dụng yếu kém (DCI) là để cho các ngân hàng lành mạnh, với các ưu đãi từ NHNN, sẽ hỗ trợ các TCTD yếu kém tạo ra thu nhập để bù đắp lỗ lũy kế.

Ngoài 4 ngân hàng yếu kém ở trên, ngày 14/10/2022, NHNN cũng đã thông báo đưa Ngân hàng TMCP Sài Gòn (SCB) vào diện kiểm soát đặc biệt. Đáng lưu ý, do quy mô của SCB khá lớn – ngân hàng lớn thứ năm tại Việt Nam tính theo tổng tài sản đến quý 3/2022 nên VCSC cho rằng khó có thể kỳ vọng một chương trình hỗ trợ tương tự như các ngân hàng 0 đồng và DAB. Vì vậy, có thể việc hỗ trợ SCB sẽ cần nhiều hơn một ngân hàng lành mạnh.

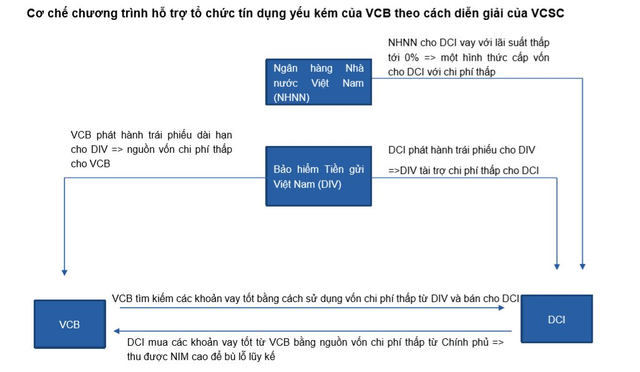

Theo tìm hiểu của VCSC về chương trình hỗ trợ, NHNN có thể sẽ cho DCI vay với lãi suất thấp tới 0%, như một hình thức cấp vốn cho DCI với chi phí thấp. Bảo hiểm Tiền gửi Việt Nam (DIV) cũng sẽ tài trợ chi phí thấp cho DCI dưới dạng mua trái phiếu của DCI. Ngoài ra, ngân hàng hỗ trợ cũng sẽ phát hành trái phiếu dài hạn cho DIV, giúp ngân hàng hỗ trợ có nguồn vốn chi phí thấp.

Ngân hàng nhận hỗ trợ TCTD yếu kém sẽ được miễn hợp nhất báo cáo tài chính của DCI cũng như không phải trích lập dự phòng cho phần vốn góp vào DCI và có thể loại trừ DCI khi tính toán tỷ lệ an toàn vốn hợp nhất. Đặc biệt, họ có thể được hưởng hạn mức tín dụng cao hơn do NHNN cấp, có quyền bán/chuyển nhượng, sáp nhập hoặc tiếp tục duy trì DCI với vai trò là công ty con sau khi hoàn thành phương án tái cấu trúc.

Theo dự thảo sửa đổi, bổ sung Nghị định 01/2014/NĐ-CP về việc nhà đầu tư nước ngoài mua cổ phần của tổ chức tín dụng Việt Nam, các bên nhận hỗ trợ các tổ chức tín dụng yếu kém còn có thể được nới room ngoại lên 49%. Tuy nhiên, VCSC lưu ý rằng Vietcombank là một ngân hàng có vốn chi phối bởi Nhà nước, phải đảm bảo tỷ lệ sở hữu của Nhà nước ở mức 51% trong giai đoạn 2021-2025.

Song song với quyền và lợi ích, bên nhận hỗ trợ cũng sẽ phải đối mặt với nhiều thách thức và áp lực trong việc tái cơ cấu các DCI. Họ sẽ cần có thời gian, công sức, nguồn nhân lực cũng như nguồn lực công nghệ để giúp đỡ và hỗ trợ các DCI. Các bên nhận hỗ trợ các tổ chức tín dụng yếu kém hiện kỳ vọng rằng sẽ mất khoảng 8 đến 10 năm để DCI khôi phục hoạt động bình thường, khắc phục những điểm yếu và trở thành 1 ngân hàng có tình hình tài chính lành mạnh. Tuy nhiên, có khả năng các ngân hàng nhận hỗ trợ các tổ chức tín dụng yếu kém có thể phải mất nhiều thời gian hơn để hoàn thành kế hoạch hỗ trợ tổ chức tín dụng yếu kém, làm tăng chi phí của các ngân hàng nhận hỗ trợ.

Minh Vy

Nhịp sống thị trường