Tăng trưởng lợi nhuận doanh nghiệp sẽ phục hồi trong nửa cuối năm, 6 nhóm ngành phù hợp đầu tư trung, dài hạn

"Đối với triển vọng nửa cuối năm 2023, động lực thị trường dự kiến sẽ vẫn mạnh mẽ nhờ kỳ vọng cải thiện cả về tăng trưởng kinh tế và yếu tố cơ bản của doanh nghiệp", Mirae Asset cho hay.

![]()

Sau một năm với nhiều yếu tố không thuận lợi như 2022, các nhà đầu tư chuyển hướng sang kỳ vọng chu kỳ tăng lãi suất của Fed sẽ sớm kết thúc trên cơ sở lạm phát đã hạ nhiệt.

Trong báo cáo triển vọng mới đây, Chứng khoán Mirae Asset Việt Nam (MASVN) đánh giá lạm phát toàn cầu đã hạ nhiệt đáng kể, một phần nhờ vào hiệu ứng so sánh với mức nền cao của cùng kỳ. Cùng với việc nhà đầu tư hy vọng các điều kiện kinh tế sẽ tốt hơn, thị trường chứng khoán toàn cầu đã đồng pha hồi phục trong nửa đầu năm 2023.

Tă ng trưởng lợi nhuận sẽ phục hồi trong nửa cuối 2023

Riêng với chứng khoán Việt Nam, chỉ số VN-Index cũng phục hồi, tăng khoảng 28% từ mức thấp nhất vào tháng 11/2022.

Bên cạnh bối cảnh chung toàn cầu, một số động lực giúp thị trường Việt Nam tăng điểm bao gồm: 1) Chính phủ nỗ lực tháo gỡ nút thắt cho ngành bất động sản, cũng như các tổ chức phát hành trái phiếu, qua đó giúp cải thiện niềm tin của các nhà đầu tư; 2) NHNN liên tiếp 4 lần cắt giảm lãi suất, với lãi suất tái cấp vốn và chiết khấu giảm tổng cộng 150 điểm cơ bản so với đầu năm xuống lần lượt là 4,5% và 3%; 3) chính sách tài khóa nhìn chung vẫn theo hướng hỗ trợ nền kinh tế, đặc biệt là đẩy mạnh đầu tư công.

Nhìn từ góc độ vĩ mô, Mirae Asset tin tưởng rằng NHNN đã điều hành chính sách tiền tệ linh hoạt và phù hợp tạo nền tảng quan trọng cho kinh tế tăng trưởng bền vững trong bối cảnh kinh tế toàn cầu còn nhiều bất ổn. Theo đó, nhóm phân tích kỳ vọng tăng trưởng lợi nhuận theo quý của các công ty niêm yết sẽ phục hồi trong nửa cuối năm 2023 .

MASVN nhận định, việc chuyển trọng tâm động lực tăng trưởng GDP sang đầu tư công tạo tiền đề thuận lợi cho ngành xây dựng và vật liệu xây dựng. Trong khi đó, với kỳ vọng lãi suất giảm, các ngành nhạy cảm với lãi suất được kỳ vọng sẽ duy trì đà tăng. Ngoài ra, Quy hoạch Phát triển Điện lực VIII được phê duyệt gần đây dự kiến sẽ thúc đẩy quá trình chuyển đổi năng lượng, có lợi cho các khoản đầu tư dài hạn.

Định giá đang ở mức mấu chốt

Về mặt định giá, P/E của VN-Index đã tăng từ mức trung bình 5 năm trừ hai độ lệch chuẩn (11 lần) vào tháng 11/2022 lên 15,3 lần vào cuối tháng 6/2023. Đối với triển vọng nửa cuối năm 2023, động lực thị trường dự kiến sẽ vẫn mạnh mẽ nhờ kỳ vọng cải thiện cả về tăng trưởng kinh tế và yếu tố cơ bản của doanh nghiệp.

Với tâm lý tích cực của nhà đầu tư cá nhân trong nước, cùng với mùa công bố kết quả kinh doanh quý 2 sắp tới, Mirae Asset kỳ vọng P/E của thị trường sẽ tiếp tục tăng, hướng về mức trung bình 5 năm.

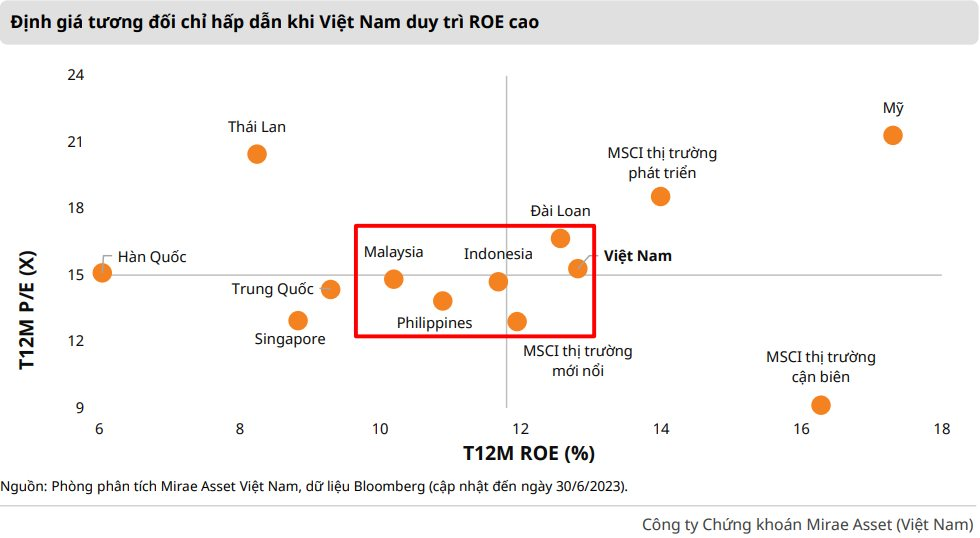

Trong khi đó, định giá tương đối so với các thị trường khác đang ở mức đáng lo ngại do P/E hiện tại của VN-Index đã ngang bằng với nhiều thị trường khác như Malaysia (FBMKLCI: 14,9x), Indonesia (JCI: 14,7x), Philippines (PCOMP: 13,9x), và cao hơn nhiều so với chỉ số thị trường mới nổi MSCI (12,9x).

“ Như vậy, chỉ có khả năng giữ mức tăng trưởng EPS dương và duy trì ROE cao mới giữ được sức hấp dẫn của Việt Nam trong mắt các nhà đầu tư nước ngoài ”, báo cáo nêu rõ.

Dựa theo những phân tích trên, Mirae Asset đưa ra 6 chủ điểm đầu tư trong danh mục khuyến nghị trung-dài hạn bao gồm: Ngành dầu khí, Ngành sữa, Ngân hàng, Công nghệ thông tin, Bất động sản và Khu công nghiệp.

Dương Ngọc

Nhịp Sống Thị Trường