Long Châu tiếp đà “bùng nổ”: Doanh thu 6T hơn 11.500 tỷ, lợi nhuận vượt loạt "ông lớn" ngành dược như Traphaco, Bidiphar trong khi đối thủ chính lỗ tiếp cả trăm tỷ

Đến nay, Long Châu này đã có hơn 1.700 nhà thuốc và có mặt trên khắp 63 tỉnh thành của Việt Nam.

Mảng ICT do công ty mẹ của FPT Retail phụ trách nên kết quả kinh doanh của FPT Shop gần như được thể hiện trên BCTC công ty mẹ.

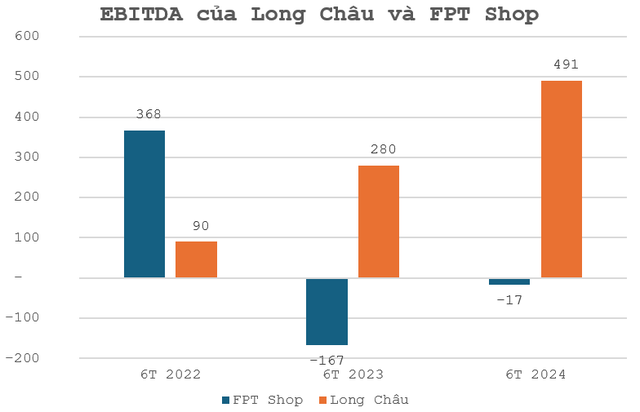

Mặc dù FPT Retail không công bố cụ thể nhưng các số liệu từ BCTC cho thấy lợi nhuận trước thuế vào khoảng hơn 270 tỷ đồng - trong khi đó LNTT hợp nhất của cả hệ thống chi ở mức 160,5 tỷ đồng.

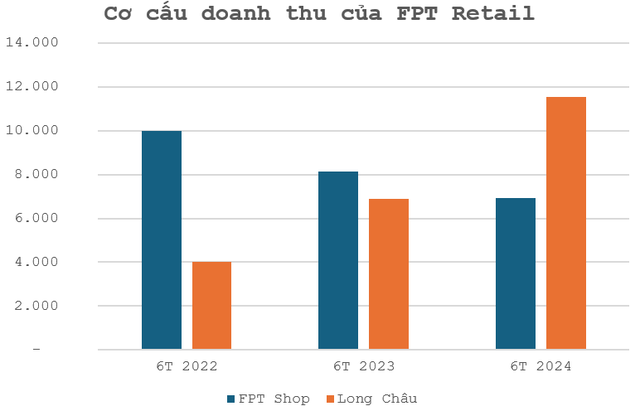

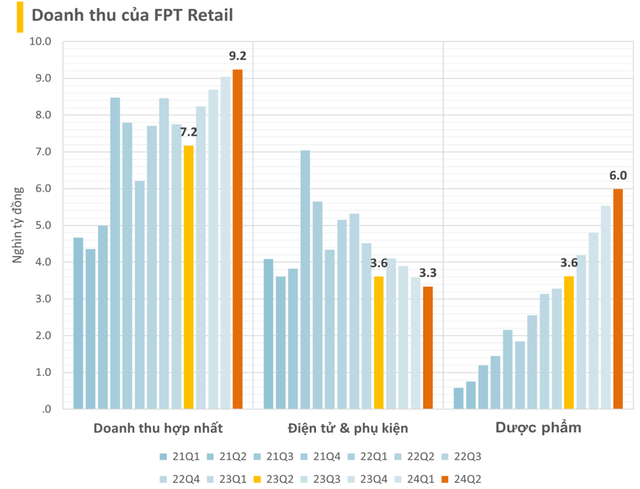

Trong các quý gần đây, doanh thu của Long Châu đã liên tục tăng trưởng nhờ việc mở rộng quy mô. Trong khi đó, trước sự khó khăn của bán lẻ thì doanh thu mảng ICT của FPT Retail ngày càng đi xuống. Và kể từ quý 3/2023, doanh thu mảng dược phẩm đã chính thức vượt mảng ICT. Ngoài ra, Long Châu cũng 'đang gánh' lợi nhuận của FPT Retail khi FPT Shop báo lỗ (nửa đầu năm công ty mẹ báo lỗ 112 tỷ đồng).

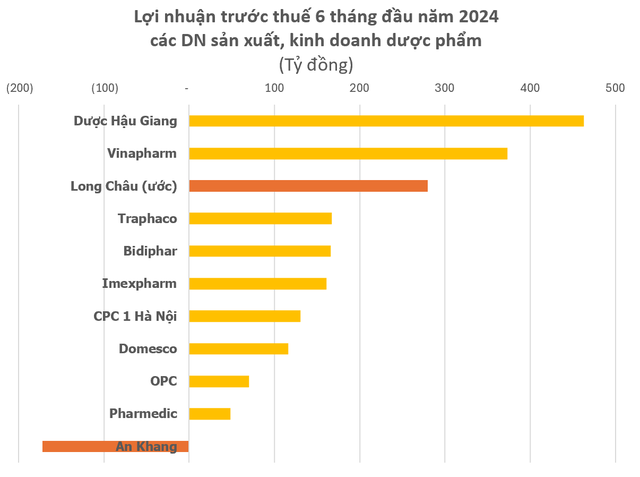

Với con số ước tính của chúng tôi là khoảng hơn 270 tỷ đồng trong nửa đầu năm 2024, lợi nhuận của Long Châu hiện đã vượt nhiều tên tuổi lớn trong ngành dược phẩm và y tế như Traphaco, Bidiphar hay Imexpharm.

Các chuỗi bán lẻ thuốc lớn khác hiện hầu như không có lãi. BCTC của Thế giới Di động cho thấy hệ thống nhà thuốc An Khang lỗ hơn 170 tỷ đồng trong nửa đầu năm nay với tổng lỗ lũy kế hiện đã vượt 800 tỷ đồng.

FPT Long Châu được thành lập vào năm 2017 với 4 nhà thuốc trên đường Hai Bà Trưng, TP.HCM. Đến nay, chuỗi nhà thuốc này đã có hơn 1.700 nhà thuốc và có mặt trên khắp 63 tỉnh thành của Việt Nam.

Đầu tháng 8/2024, FPT Retail đã thành lập công ty TNHH Đầu tư FPT Long Châu để quản lý khoản đầu tư của Tập đoàn tại chuỗi dược Long Châu. Trả lời về việc thành lập pháp nhân mới này, phía FRT cho biết: "FRT đang thực hiện tái cấu trúc việc sở hữu Long Châu thông qua công ty đầu tư để phục vụ cho việc huy động vốn sau này. Về mặt tổng thể hợp nhất thì không phát sinh lãi lỗ".

TIỀM NĂNG CỦA LONG CHÂU TRONG HAI NĂM TỚI

Trong một báo cáo mới đây của SSI Research, CTCK này kỳ vọng Long Châu sẽ tiếp tục ghi nhận kết quả tích cực nhờ hoạt động mở mới và biên lợi nhuận mở rộng. SSI Research dự báo Long Châu sẽ mở thêm 400 nhà thuốc mới mỗi năm trong giai đoạn 2024-2025, do các nhà thuốc thương mại hiện đại vẫn còn cơ hội giành thị phần từ nhà thuốc nhỏ và nhà thuốc bệnhviện (hiện chiếm hơn 85% thị phần).

Việc mở mới sẽ tăng tốc ở các vùng nông thôn, khu vực có cơ sở chăm sóc sức khỏe công lập còn hạn chế, vì vậy bệnh nhân có thể tìm kiếm các dược sĩ tư nhân có uy tín.Như vậy Long Châu sẽ có 1.900 và 2.300 nhà thuốc vào cuối năm 2024-2025.

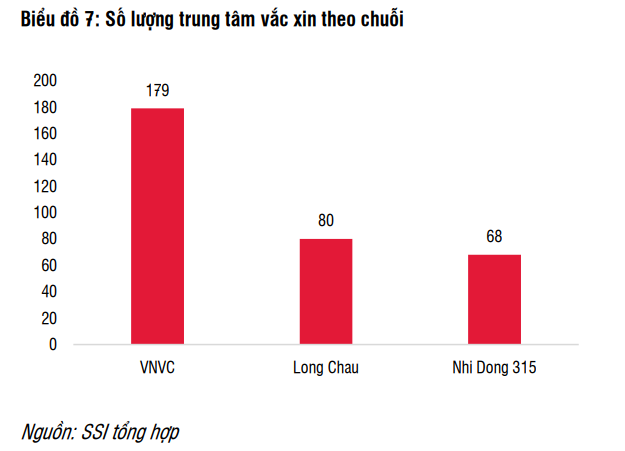

Về mảng vaccine, Long Châu đặt mục tiêu có 100 trung tâm vaccine vào cuối năm 2024, sau đó mở 150 trung tâ vào năm 2025 để nắm bắt nhu cầu ngày càng tăng. SSI Research vẫn cho rằng mảng này sẽ lỗ trong năm 2024-2025. Doanh thu vắc xin dự kiến sẽ chiếm lần lượt 4% và 9% doanh thu Long Châu trong năm 2024 và 2025.

Quy mô thị trường vaccine nhỏ hơn nhiều so với quy mô thị trường thuốc (khoảng 666 triệu USD so với 8,5 tỷ USD trong năm 2023). Như vậy, tỷ trọng doanh thu vắc xin trong tổng doanh thu của Long Châu có thể vẫn sẽ ở mức thấp đến năm 2025.

Long Châu bắt đầu mở trung tâm vắc xin từ quý 4/2023 và mảng này vẫn ghi nhận lỗ do các khoản chi phí ban đầu. Tuy nhiên, FPT Retail cho rằng nhu cầu tiêm chủng có thể vẫn tăng trong dài hạn nên quyết định nhân rộng mô hình này bắt đầu từ năm 2024

Trung tâm vaccine Long Châu dự kiến sẽ được mở cạnh nhà thuốc Long Châu để thu hút khách hàng hiện có. Tính đến tháng 5/2024, FPT Retail có 80 trung tâm vaccine phủ sóng 37/63 tỉnh thành trên khắp cả nước.

Là doanh nghiệp đi sau, Long Châu có thể sẽ phải mất một thời gian để gây dựng được chuyên môn và niềm tin đối với khách hàng. Tuy nhiên, Long Châu có một số điểm mạnh như sau:

Đầu tiên là Long Châu hiện 16 triệu khách hàng và mạng lưới nhà thuốc trên toàn quốc, có thể bán chéo dịch vụ vaccine. Trong khi 3 chuỗi vaccine cung cấp dịch vụ cho mẹ và bé, trung tâm của Long Châu có thể sẽ có lượng khách hàng lớn hơn nhờ tận dụng nguồn khách hàng hiện có từ nhà thuốc.

Khách hàng hiện tại của Long Châu là những người trưởng thành mắc bệnh mãn tính, hệ thống miễn dịch bị suy giảm. Do đó, những khách hàng này được khuyến khích tiêm chủng ngừa các bệnh có thể phòng ngừađược, chẳng hạn như bệnh viêm phổi và cúm để các bệnh này không làm suy giảm hệ thống miễn dịch của bệnh nhân.

Thứ hai là kinh nghiệm quản lý của FPT Retail. Với khả năng quản lý số lượng lớn cửa hàng trên khắp các tỉnh thành cả nước, FPT Retail có thể nhanh chóng mởrộng quy mô kinh doanh mới để bắt kịp VNVC.

Theo thống kê từ SSI Research, quy mô thị trường vaccine năm 2023 tại Việt Nam đạt 16.000 tỷ đồng - tăng 14% so với cùng kỳ năm trước. CTCK này cũng cho rằng nhu cầu vaccine có thể duy trì trưởng ổn định trong những năm tới nhờ nhu cầu gia tăng đối với các chủng loại vaccine chính như vaccine ngừa HPV, vaccine phế cầu khuẩn và vắc xin ngừa cúm (chiếm 33%, 22% và 10% trong tổng thị trường vaccine tại Việt Nam). Điều này nguyên nhân là do tỷ lệ tiêm chủng thấp ở Việt Nam (dưới 5%), vì các loại vắc xin này chưa được đưa vào chương trình TMCR (chương trình tiêm chủng miễn phí do Chính phủ cung cấp).

Vì vậy, SSI Research cho rằng trung tâm tiêm chủng tư nhân sẽ có cơ hội phát triển cùng với sự gia tăng nhu cầu tiêm chủng (tăng trưởng 10-15% trong vài năm tới) và xu hướng lựa chọn dịch vụ tiêm chủng tư nhân thay vì tiêm chủng tại cơ sở công lập. Một trong số những công ty được hưởng lợi lớn sẽ là Long Châu.

Trọng Hiếu